2016,保险业走向何方?

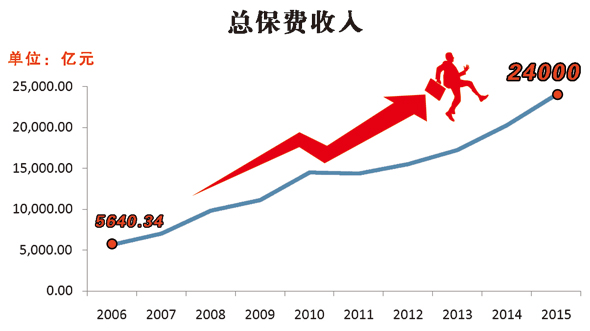

2015年中国保险业继续保持强劲的发展势头,行业发展再创佳绩。2015年全国保费收入2.4万亿元,同比增长20%,保险业务高速增长(如图一所示)。得益于万能险的快速发展,保户投资款增加7647亿元,同比增长95%。险资平均投资收益率为7.56%,为近八年最高值。保险公司预计利润 2823.6亿元,同比增长38%。在中国经济增速放缓的背景下,保险业的这一佳绩显得尤为亮眼。

图一

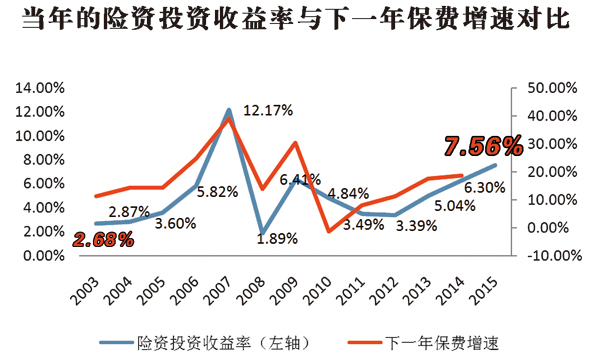

健康险新政、费率市场化和低息环境下居民存款和理财搬家,将保证未来保险业保费的快速增长。根据Wind资讯数据,非保本型银行理财产品平均收益率由去年 2月初的5.5%左右下滑至今年1月末的4.4%左右。此外,从历年的情况来看,当年的险资投资收益率往往与下一年的保费增速具有高度的一致性。投资收益率高则会带动下一年的保费收入增速的提高。2015年保险行业投资收益率较高,将带动2016年保费收入仍将保持增势(如图二所示)。考虑到宏观经济增速放缓对保费收入的负面影响,预计2016年保费收入增速会低于2015年,但仍将保持两位数的增速。

图二

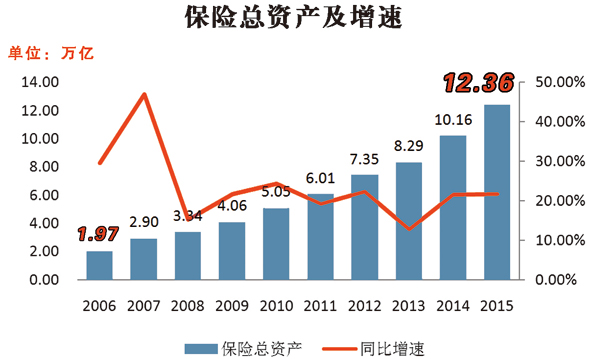

当前保险资产虽已突破12万亿(如图三所示),但是与银行业近170万亿元的资产规模相比,仍存在不小差距,行业资产规模在金融行业整体中的占比仅为5%左右,行业影响力有限。

图三

寿险新业务价值增长产险业务结构优化

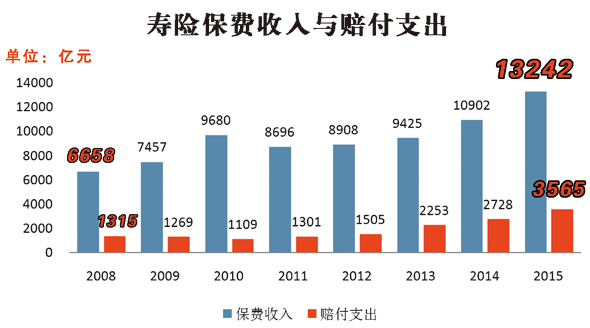

2015年人身险保费收入1.6万亿元,同比增长25%,其中寿险保费收入1.3242万亿元(如图四所示)。受个险渠道快速增长、营销员数量大幅增加等因素的影响,寿险新单期缴业务同比增长41.3%,其中长期期缴业务同比增长16.8%,业务内含价值不断提高。寿险期缴业务既是寿险持续增长的动力,也是公司销售渠道市场竞争力的体现,预计2016年个险新单和新业务价值将保持较好的增速(见图五)。

图四

图五

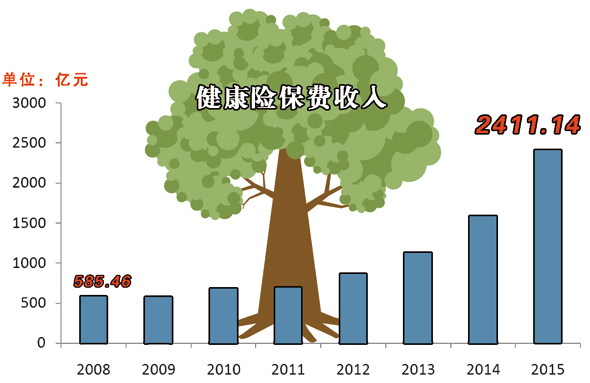

2015年健康险保费收入2411.14亿元,同比增长51%。在各大利好政策下,健康险将会快速发展。去年5月,国务院常务会议决定试点对购买商业健康保险给予个人所得税优惠;去年8月,保监会发布《个人税收优惠型健康保险业务管理暂行办法》;去年12月,财政部、税务总局和保监会发布《关于实施商业健康保险个人所得税政策试点》的通知,明确免税健康险试点地区、时间和方案,在北京上海天津重庆4个直辖市和27个省各一个城市推进试点。

尽管如此,商业健康保险的发展与国际成熟市场相比,仍存在不小差距。海外发达国家健康险市场较为完善,能够为国家医疗支出承担大部分压力。美国健康险已经占到医疗支出的近七成,有效为政府分担了医疗救助压力。2015年,我国健康险保费收入在人身险总保费中的占比为14.8%,低于国际成熟市场20%- 30%的占比。未来随着我国政策不断放开,健康险市场也将逐渐扩大。

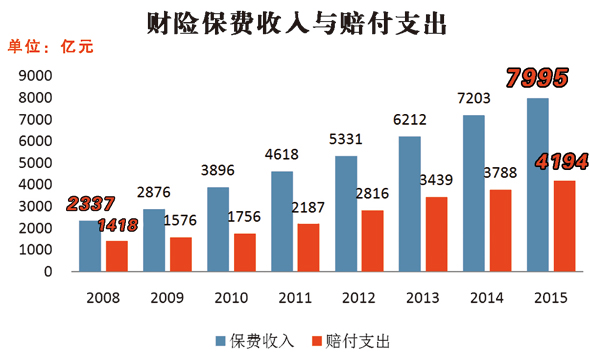

产险业务结构优化,与国计民生密切相关的责任保险、农业保险快速增长,增速分别为19.2%和15.1%。2015年财产险保费收入7995亿元(见图六),同比增长11%;为全社会提供风险保障1718万亿元。

图六

2015年,责任保险保费收入302亿元,提供风险保障91万亿元。农业保险实现保费收入374.7亿元(见图七),参保农户约2.3亿户次,提供风险保障近2万亿元。农业保险条款全面升级,大幅拓宽保险责任、提高保障水平和赔付标准、降低保险费率并简化理赔流程。农产品价格保险试点扩展到26个省份,承保农作物增加到18种。农房保险已覆盖全国所有省市,参保农房9358万间,提供风险保障达1.4万亿元。中国农业保险再保险共同体承保能力扩大到 2400亿元,可满足国内96%以上的分保需求。各保监局结合当地实际,创新农业保险发展方式。

图七

互联网保险或将成为下一个“银保”

2015年互联网保险发展非常迅猛,保费收入已经突破了2000亿元规模。其中,全年互联网人身保险累计保费达到1465.60亿元,同比增长了3.15 倍。人寿保险占互联网人身保险保费收入的96.6%,较上半年的比例有1.1个百分点的提升。其中,包括万能险和投连险在内的理财型业务保费占互联网人身保险保费的比例高达83.2%,较上半年提高了7个百分点。2015年互联网保险在政策规范和经营主体方面均有了突破性的发展。

从政策来看, 2015年7月份,保监会发布《互联网保险监管暂行办法》,对互联网保险发展的经营主体、经营范围、门槛等给予明确规定,为互联网保险的规范健康发展提供依据。

从经营主体来说,2015年,继众安保险之后,泰康在线、安心保险以及易安保险三家公司都陆续加入互联网保险大军。目前,易安保险虽已获批牌照,但未正式开业。

互联网寿险产品收益率更高。银保渠道销售的寿险产品与互联网渠道销售的寿险产品差别不大,都是以万能险和投连险为主,但是,互联网渠道的成本比银保渠道要低,因此互联网寿险产品的收益率比银保产品的收益率要高,吸引力更大。

互联网保险产品更标准化、更简单。一般而言,互联网保险产品都是标准化的产品,而互联网技术的发展将促使保险产品向更标准化、简单化发展,调查显示,大多数消费者都希望购买简单、易懂的保险产品。未来,保险产品向个性化和定制化方向发展。

2006~2010年银保渠道经历了一个高速发展期,复合年均增长率接近50%,渠道保费收入更是占据了寿险保费收入的半壁江山。自银保新政以来,渠道规模不断受到压缩,个险渠道对保费收入的贡献随着去年营销员数量的大增而有所增加,但增速远不及互联网渠道。我们预计未来互联网渠道将超过银保渠道。

投资收益率将下降

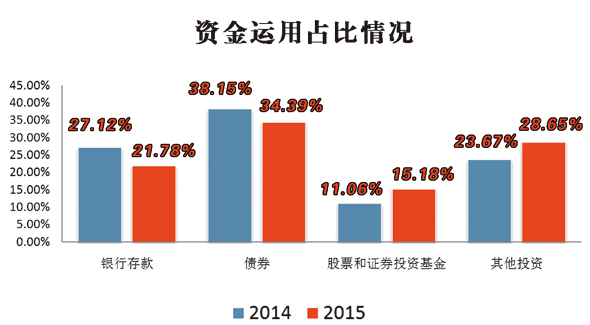

2015年保险公司的高利润很大程度上是来源于险资投资收益的大幅增长。险资平均投资收益率为7.56%,为近八年最高值。在资产配置上,降低了银行存款和债券的投资占比,加大了权益类资产和其他投资占比。

展望2016年,随着经济增速继续放缓、利率保持在低水平,固定资产收益率下行,将促使险资将加速股权投资和海外资产配置以稳定投资收益。在经济下滑和货币政策稳中偏松的背景下,投资端压力加大。保险公司的新增资产投资收益率会受市场整体收益率下行影响而降低。预计2016年保险公司投资收益率会有所下降,仍在5%左右。

投资收益助推利润高速增长。1月26日,中国太保发布未经注册会计师审计的2015年度业绩预告称,预计公司2015年年度实现归属于公司股东的净利润同比增加60%左右,此前2014年归属于公司股东的净利润为 110.49 亿元。中国太保表示,2015年年度业绩预增的主要原因是公司2015年度投资收益同比大幅上升。此外,中国人寿2015 年度利润增加的主要因素也主要包括投资收益增加等因素。

险资投资的风险偏好持续提升。2015年,保险资金运用余额111795.49亿元,较年初增长19.81%。其中,银行存款24349.67亿元,占比 21.78%,较2014年下降了5.34个百分点;债券38446.42亿元,占比34.39%,较2014年下降了3.76个百分点;股票和证券投资基金16968.99亿元,占比15.18%,较2014年上升了4.12个百分点;其他投资32030.41亿元,占比28.65%,较2014年上涨了4.98个百分点(见图八)。

图八

固定收益类资产投资难度加大。考虑到2016年仍然处于一个低利率环境,银行存款、债券、债权等固定收益类资产的收益率仍然承压。而固定收益类投资占比尽管相比前几年有所下降,但仍维持在70%左右的水平,对保险投资收益率高低有着举足轻重的作用。

非标投资风险上升。受益于近年险资资产配置的多元化战略,另类投资快速增长。然而在另类投资中,非标投资的风险正随着中国经济增速的放缓而上升,且投资收益率有所下降。

权益类市场波动性加大,股权投资空间广阔。股票类资产收益率波动较大,2016年开市以来,A股市场急剧下挫。与股票投资相比,股权投资可以把险资的资源和能力嫁接到投资的公司,为公司带来增量资金的同时,也为公司的长期发展做出持续性的贡献。随着投资时间越长、公司经营越来越好,险资所获得收益也会越高。险资可以通过股权投资来延伸自身的产业链,且股权投资也符合险资投资时间长的特性。

海外资产配置将更加积极主动。考虑收益率和汇率等因素的影响,险资海外资产配置的比重会有所上升。从已经投资情况来看,目前境外投资占总资产比重在2%以内,距离境外投资比例上限15%仍有较大距离,空间依然较大。

(数据来源:保监会网站、公司公告)

- 上一篇:保险业深度参与社保建设空间加大 [2016/3/1]

- 下一篇:山东商车改革溢出效应明显 [2016/2/25]